glassnode:加密資產投資者格局有何變化?

原文標題:a new mindset

原文來源:glassnode

原文編譯:白水,金色財經

摘要

· 比特幣已發展成為一種全球性資產,流動性極強,全天候可用。這為投資者在傳統市場關閉時進行投機、交易和表達宏觀經濟觀點創造了條件。

· 比特幣繼續證明自己是一種新興的價值存儲資產,累計淨資本流入超過 8500 億美金。它還充當著交換媒介資產的角色,每天處理近 90 億美金的交易量。

· 新需求的多個指標仍然很高,但它們遠低於前幾個周期的高峰期。

· 數字資產投資者的構成也在發生變化,比特幣領域更成熟的機構投資者顯著增加。這導致回撤幅度普遍下降,波動性隨著時間的推移而壓縮。

試驗場

自 2009 年誕生以來,比特幣已發展成為一種流動性極強的全球資產,並且全天候保持活躍交易。鑑於全球事件通常發生在傳統市場交易時間之外,這使得比特幣成為投資者可以在周末等時間表達觀點的少數資產之一。

周末,由於市場參與者對川普政府對墨西哥、加拿大和中國實施關稅作出反應,比特幣經歷了急劇下跌。由於其他市場關閉,比特幣和其他數字資產經歷了急劇下跌,然後回升:

· btc 交易價格從 10.4 萬美金跌至 9.3 萬美金(-10.5%),隨後回升至 10.2 萬美金。

· eth 交易價格從 3.4 萬美金跌至 2.5 萬美金(-26.5%),隨後回升至 2.8 萬美金。

· sol 交易價格從 236 美金跌至 184 美金(-22.0%),隨後回升至 217 美金。

比特幣現在在世界舞台上發揮著越來越重要的作用,不丹王國等民族國家正在開展大規模挖礦業務,薩爾瓦多正在推動比特幣成為法定貨幣,而美國政府則在考慮將比特幣作為戰略儲備資產的潛力。

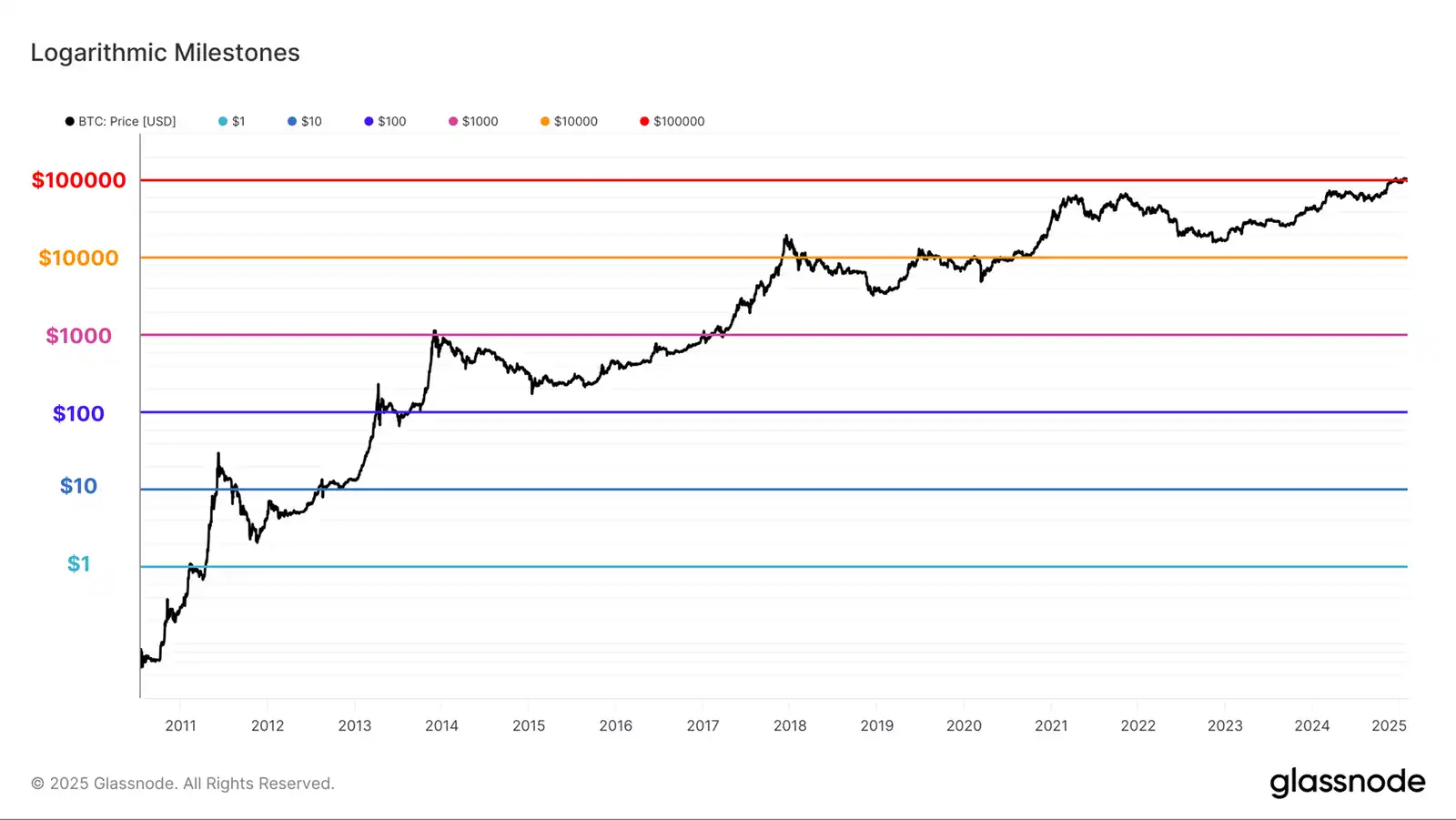

比特幣目前已連續數周突破重要的心理關口 10 萬美金,許多批評人士認為這是不可能實現的壯舉。

儘管傳統投資者對比特幣的接受度正在不斷提高,但對許多人來說,比特幣仍然是一個充滿爭議且兩極分化的話題,通常是基於缺乏內在價值或效用的可疑說法。

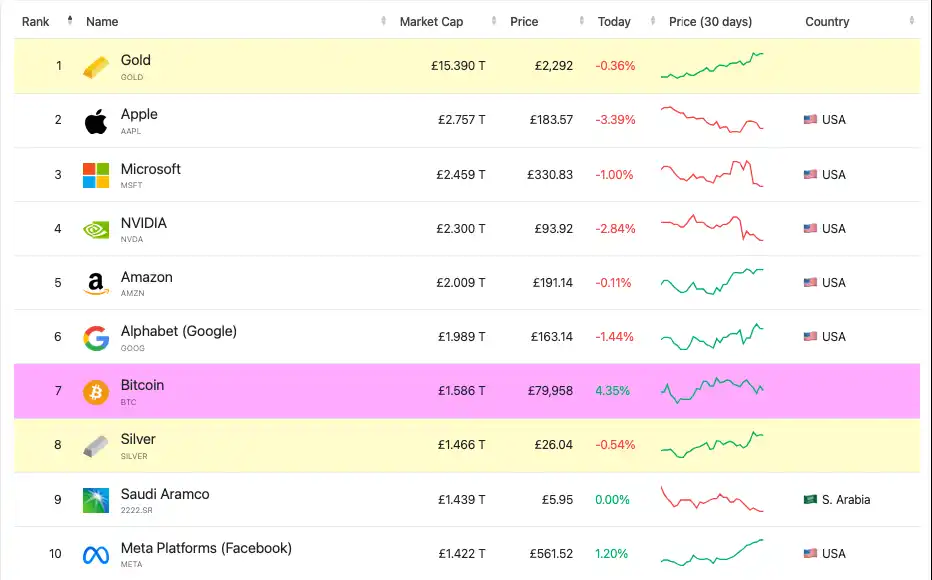

儘管如此,比特幣已經鞏固了其作為全球最大資產之一的地位,市值達到 2 萬億美金,位列全球第七大資產。值得注意的是,這使比特幣的地位高於白銀(1.8 萬億美金)、沙特阿美(1.8 萬億美金)和 meta(1.7 萬億美金),使其越來越難以被忽視。

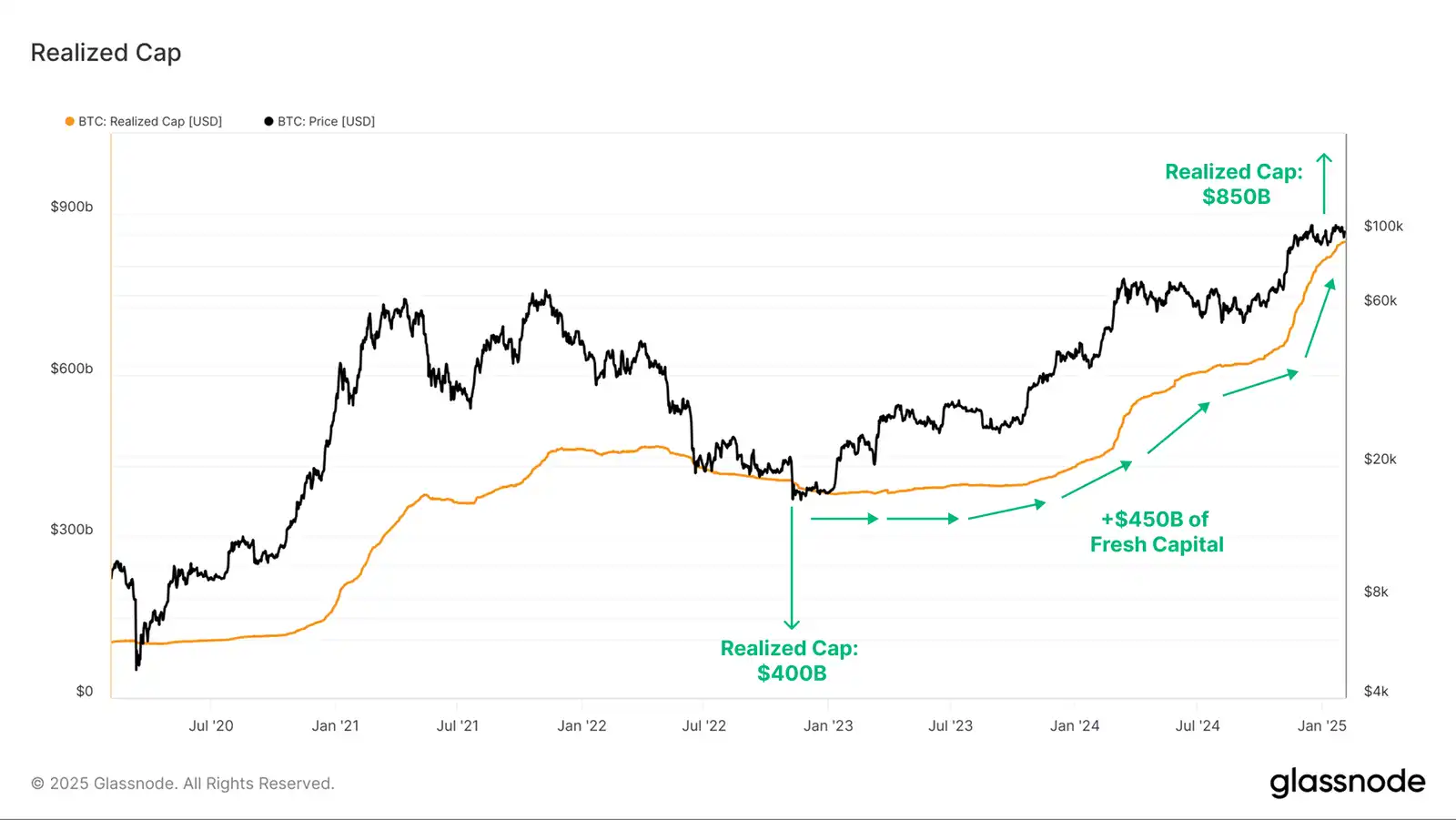

隨著資產的估值和權重達到如此大的規模,其慣性也會隨之上升。連鎖反應是,比特幣現在需要大量新資本流入才能實現其市值的持續增長。為了探索這個想法,我們可以利用已實現市值指標,該指標衡量流入數字資產的資本累計淨流入。

如果我們以 2022 年 11 月設定的周期低點為基準,當時已實現市值為 4000 億美金,那麼比特幣自那以後吸收了大約 +4500 億美金的額外資本流入,是已實現市值的兩倍多。

這反映了比特幣中“存儲”的總價值約為 8500 億美金,每枚代幣的定價均以其上次在鏈上交易時的價格為準。

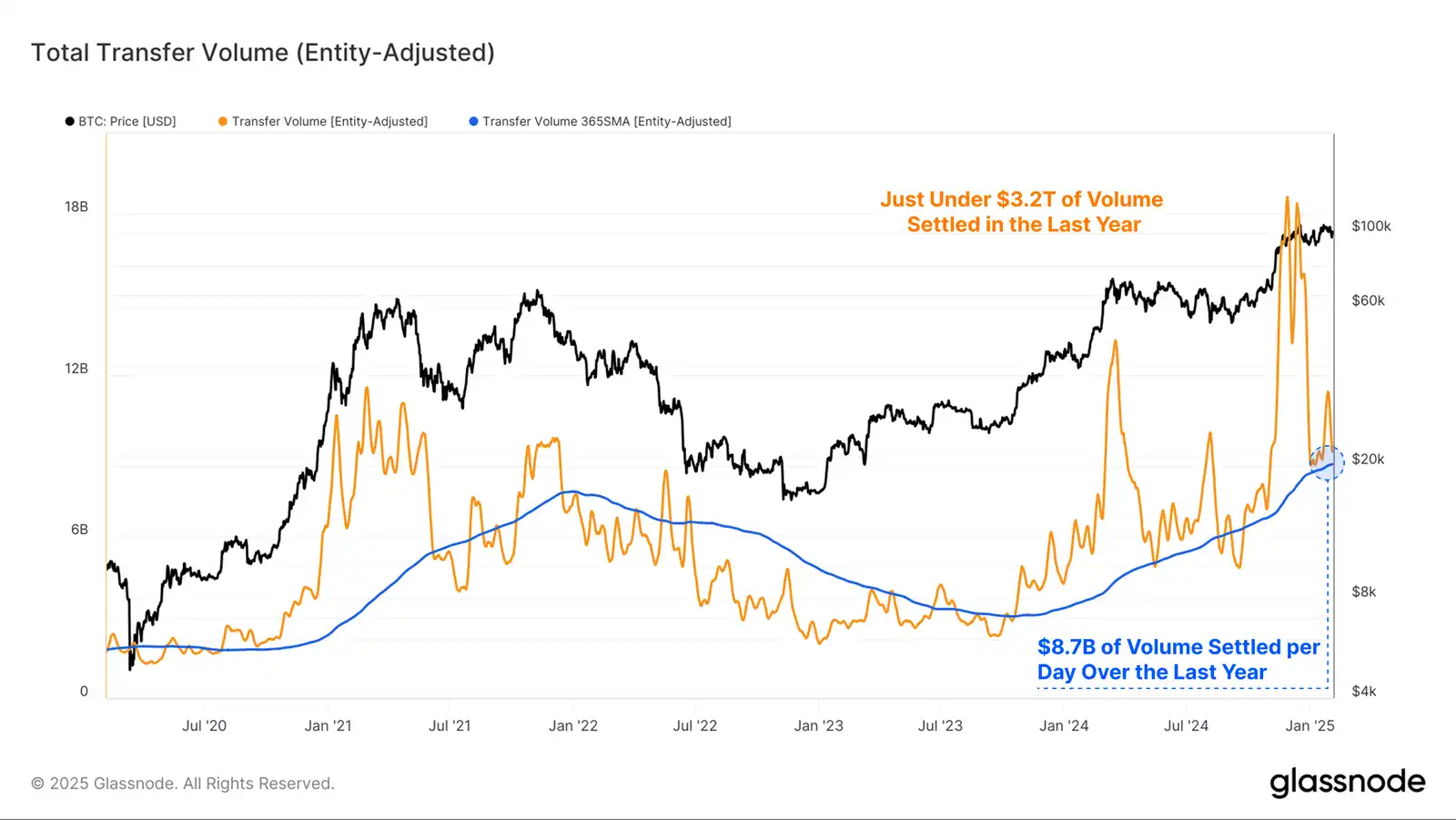

雖然 btc 通常被視為一種新興的價值存儲資產,但比特幣網絡也能夠作為 btc 的去中心化軌道作為交換媒介。節點和礦工的組合允許任何個人或實體跨境結算付款,而無需第三方中介的互動。

當利用 glassnode 的實體調整啟發式方法篩選交易時,在過去 365 天內,比特幣網絡平均每天處理 87 億美金,過去一年轉移的總價值達到 3.2 萬億美金。

比特幣網絡結算的實際市值和經濟量都提供了經驗證據,表明比特幣既有“價值”又有“效用”,挑戰了批評者認為比特幣既沒有價值也沒有效用的假設。

相對主導地位

在確定比特幣作為宏觀資產日益增長的重要性之後,我們可以將焦點轉移到內部,並分析其相對於更廣泛的數字資產生態系統的主導地位。

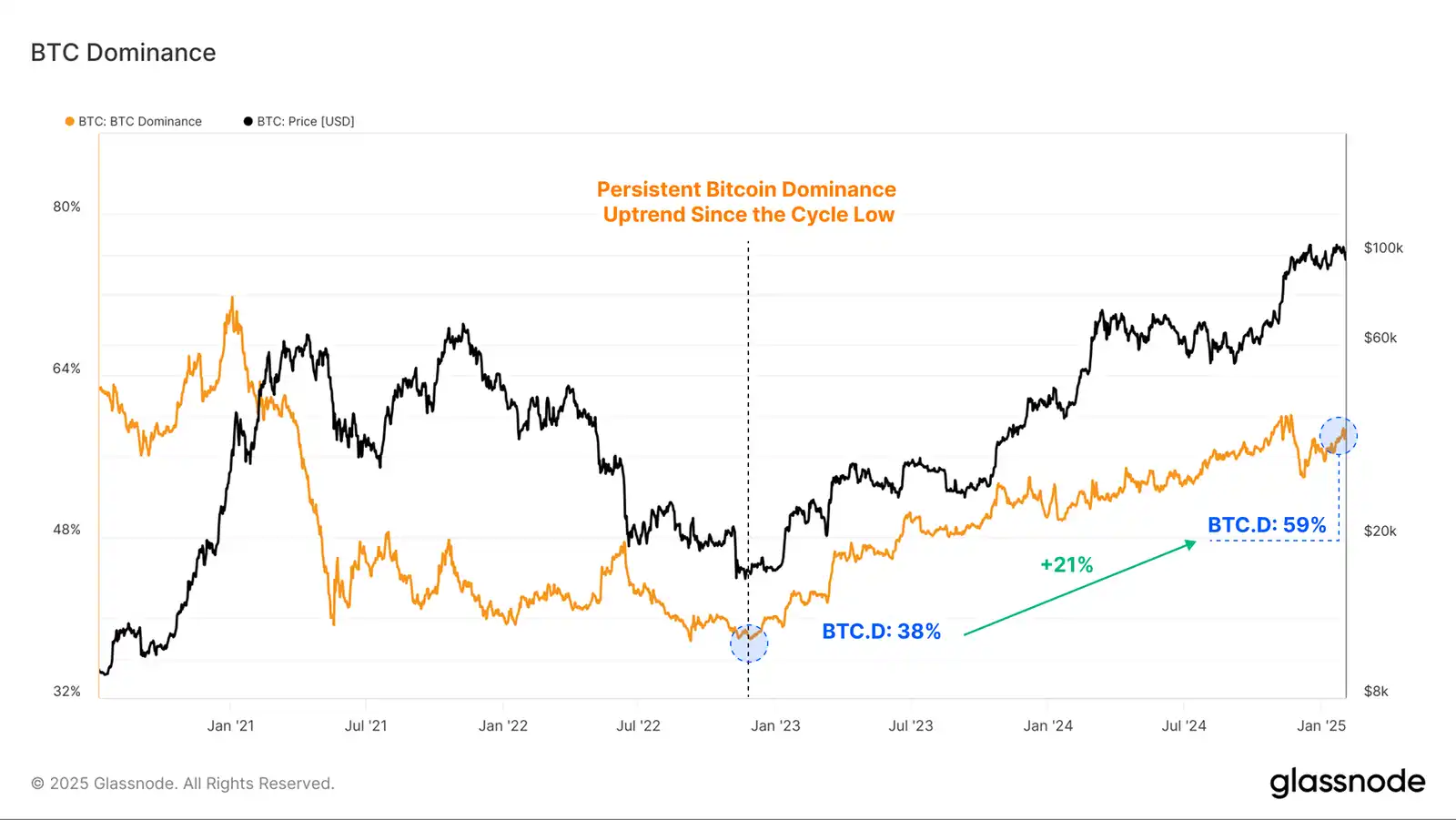

自 2022 年 11 月 ftx 崩盤以來,比特幣的主導地位一直處於持續上升趨勢,從 38% 上升到 59%。這表明,在數字資產領域,比特幣的淨輪換和價值累積優先於其他資產。

這可能部分歸因於美國現貨 etf 為機構資本提供的更廣泛的准入。比特幣作為一種稀缺資產,其核心敘事也更為清晰,許多人持有比特幣作為對沖全球法定貨幣貶值的貨幣。

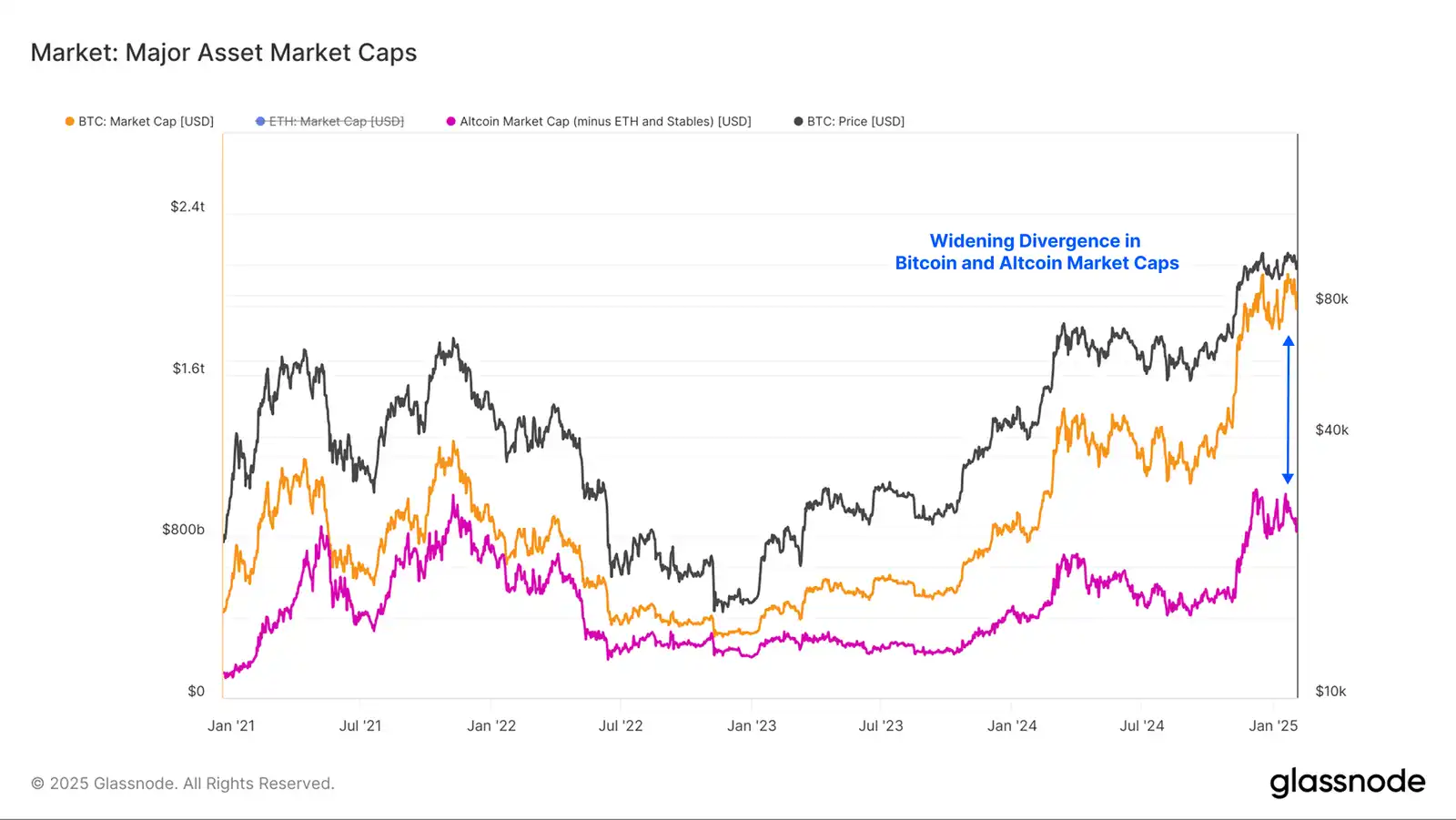

當我們比較比特幣和各種山寨幣(不包括以太坊和穩定幣)的市值時,我們可以看到估值的差異正在不斷擴大。再次將我們自己錨定在 2022 年的低點,我們可以比較市值的增長。

· 比特幣市值:3630 億美金>1.93 萬億美金(5.3 倍)

· 山寨幣市值:1900 億美金>8920 億美金(4.7 倍)

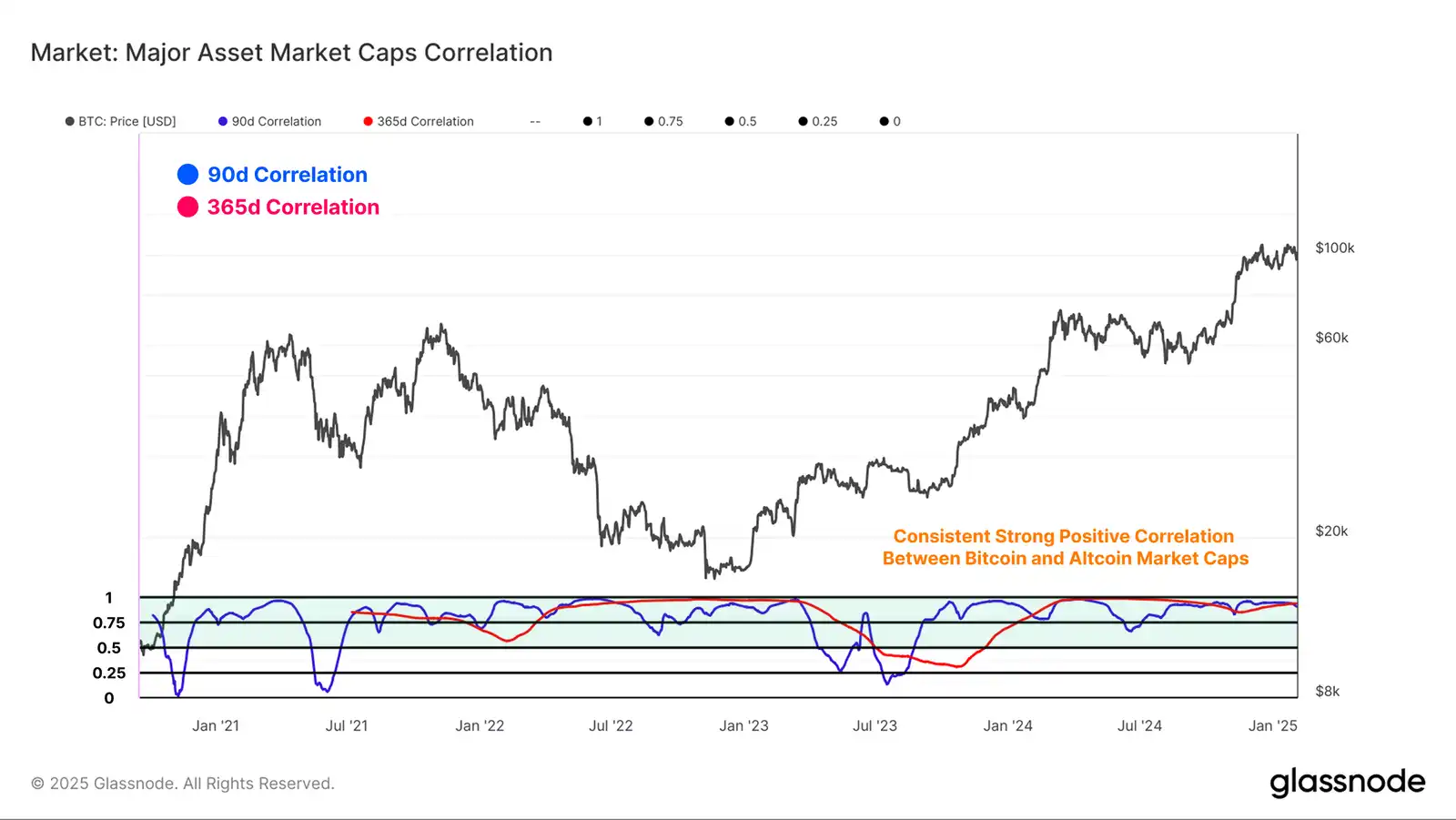

雖然比特幣和山寨幣的估值規模存在差異,但兩者之間的相關性仍然很強。這表明,造成這種差異的原因不是兩者之間的增長率,而是進入比特幣的資本相對於進入山寨幣領域的資本存在巨大差異。

雖然比特幣繼續從投資者那裡獲得大部分資本,但可以預期的是,比特幣的主導地位將繼續攀升(該指標的逆轉是資本向另一個方向輪換的信號)。

新需求在哪裡?

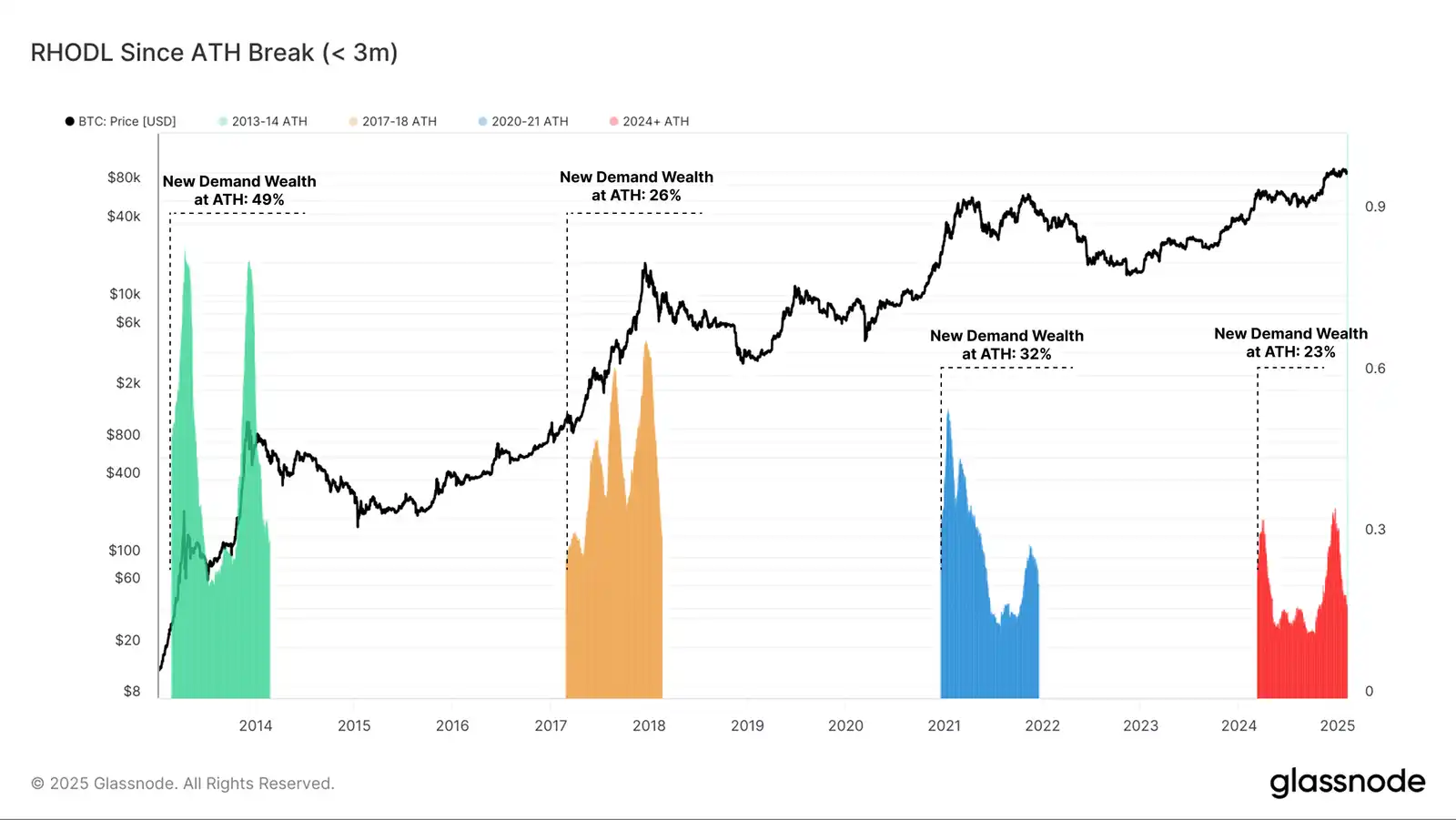

隨著 btc 價格突破 10 萬美金大關,人們預計比特幣的敞口會大幅增加。我們可以通過評估不到 3 個月前購買的代幣所占的網絡財富百分比來評估這一點。下圖繪製了在突破新的周期性 ath 後的 12 個月內該指標的變化情況。

雖然這個周期的新需求很有意義,但 3 個月大的代幣所持有的財富與之前的周期相比要低得多。這表明,新需求流入的規模並不相同,似乎是突發和高峰,而不是持續的。

有趣的是,所有之前周期都在第一次 ath 突破後大約一年結束,這凸顯了我們當前周期的非典型性質,該周期在 2024 年 3 月首次達到新的 ath。

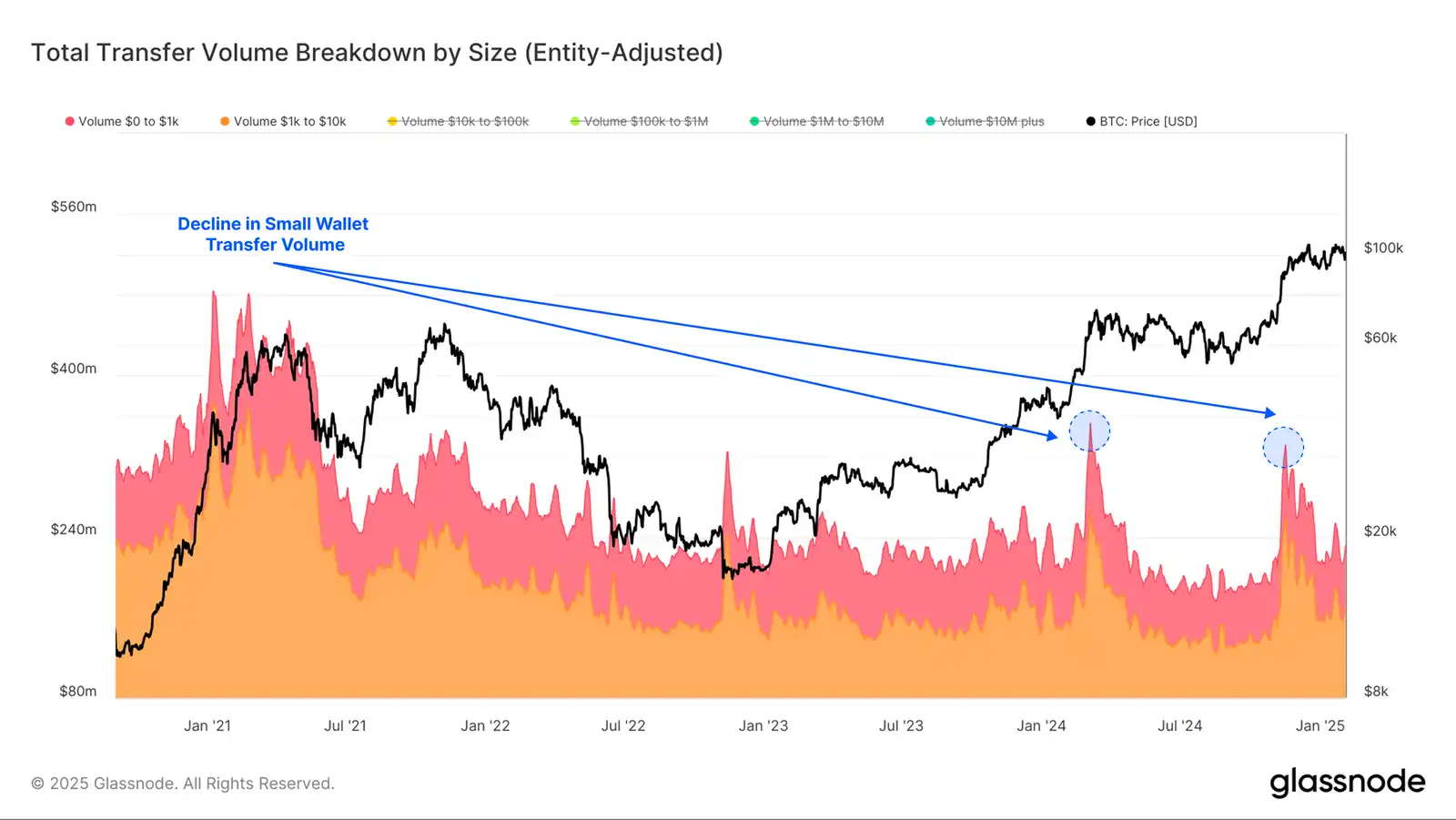

如果我們將小錢包(少於 10,000 美金)的轉帳量單獨列出,與 2021 年的最高水平相比,我們可以看到顯著下降。儘管本周期的總體結算量顯著增加,比特幣價格也顯著上漲,但情況仍然如此。

這表明對 btc 的新需求主要由大型實體而非小型零售實體主導。

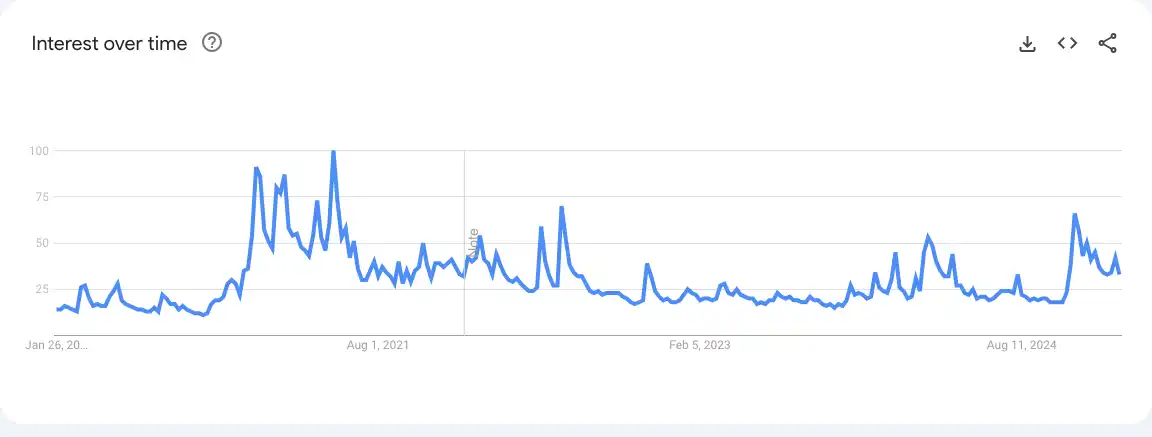

我們還可以利用其他數據集來支持我們的論點。儘管該資產存在許多有利因素,但搜索強度尚未達到 2021 年牛市期間的狂熱水平。

不斷發展的投資者基礎

雖然比特幣協議的結構和共識代碼基本固定,但市場對它的反應是一個不斷發展和動態的過程。監管環境不斷變化,衍生品和 etf 產品等新金融工具繼續圍繞它發展。隨著比特幣環境的發展,比特幣投資者的構成也在不斷變化,這在本周期中最為明顯。

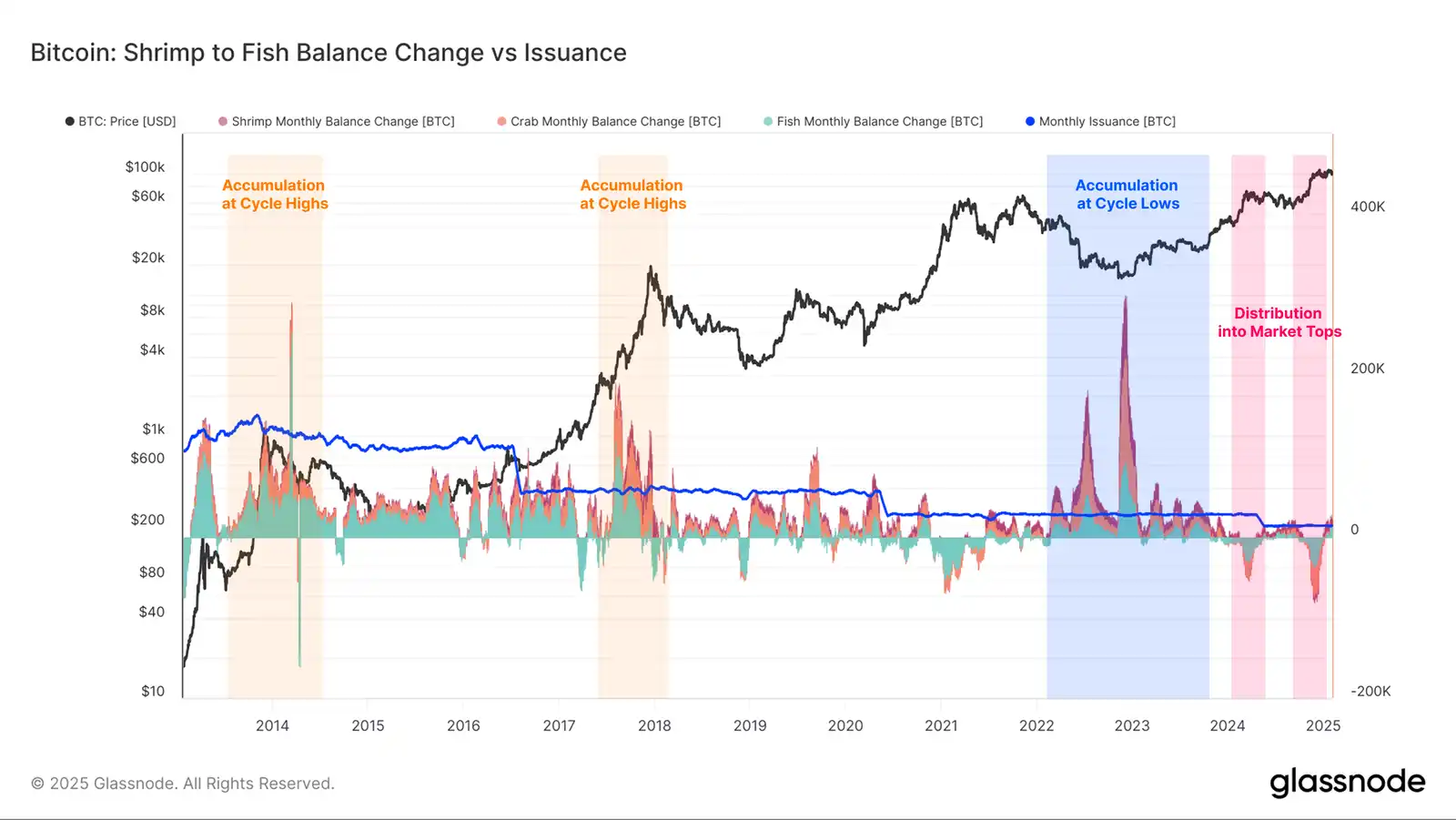

當比較較小實體(持有<10 btc 的散戶)的餘額變化時,我們注意到近年來行為模式發生了明顯變化。

在 2013 年和 2017 年的牛市期間,我們可以從這些群體中識別出大量代幣積累的時期,這通常與“興奮的頂部購買”同義。這種模式似乎打破了這一周期,較小的實體在調整和回調期間進行更激烈的積累,然後在市場反彈至新高時過渡到分配。

這表明,即使在那些通常被視為散戶投資者的投資者群體中,也存在著更加成熟和受過良好教育的投資者群體。

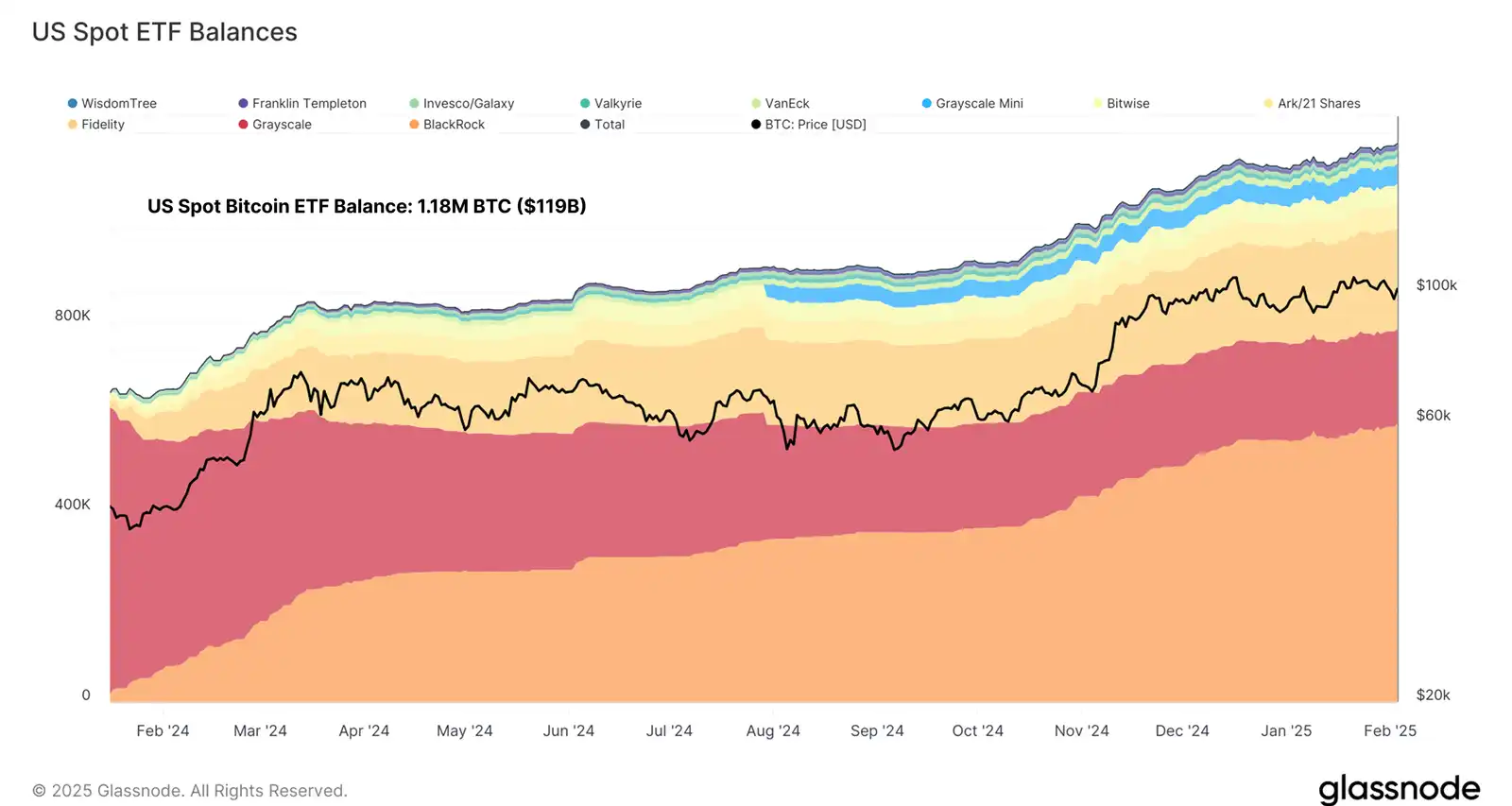

美國現貨 etf 比特幣工具的推出也為機構投資者提供了新的投資渠道,為他們提供了受監管的比特幣投資機會。這促進了潛在的機構資本流動,自推出以來的 12 個月內,etf 的淨流入量超過 400 億美金,總資產管理規模突破 1200 億美金。

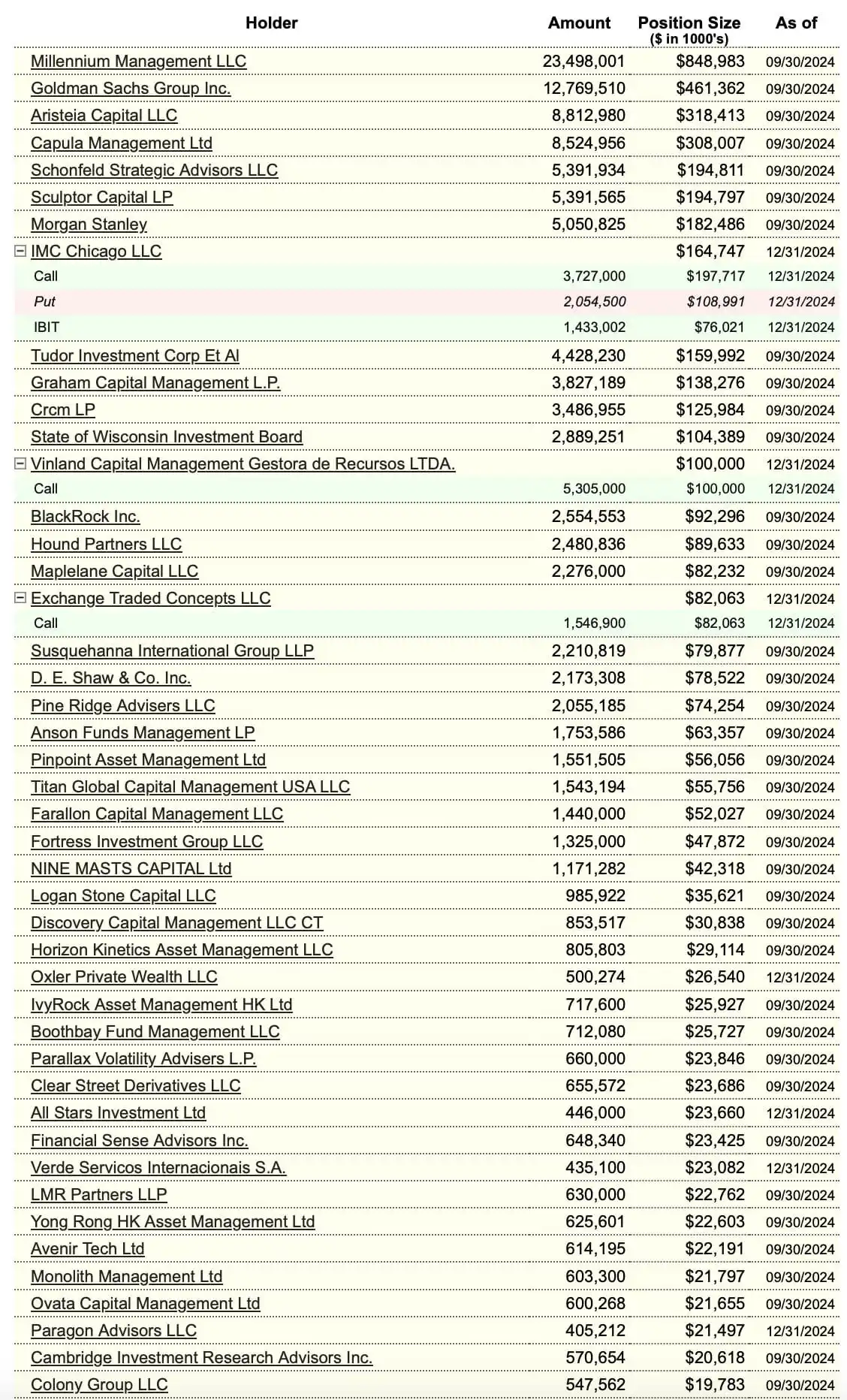

如果我們深入研究 ibit 投資者資本表(如分析師 txmc 所述),我們可以清楚地看到機構投資者需求增加的跡象。這進一步證明比特幣正在吸引越來越成熟的投資者群體。

受控的下行

鏈上數據的眾多優勢之一是,它可以幫助我們在壓力時期(例如回調和下跌期間)分析投資者的行為。

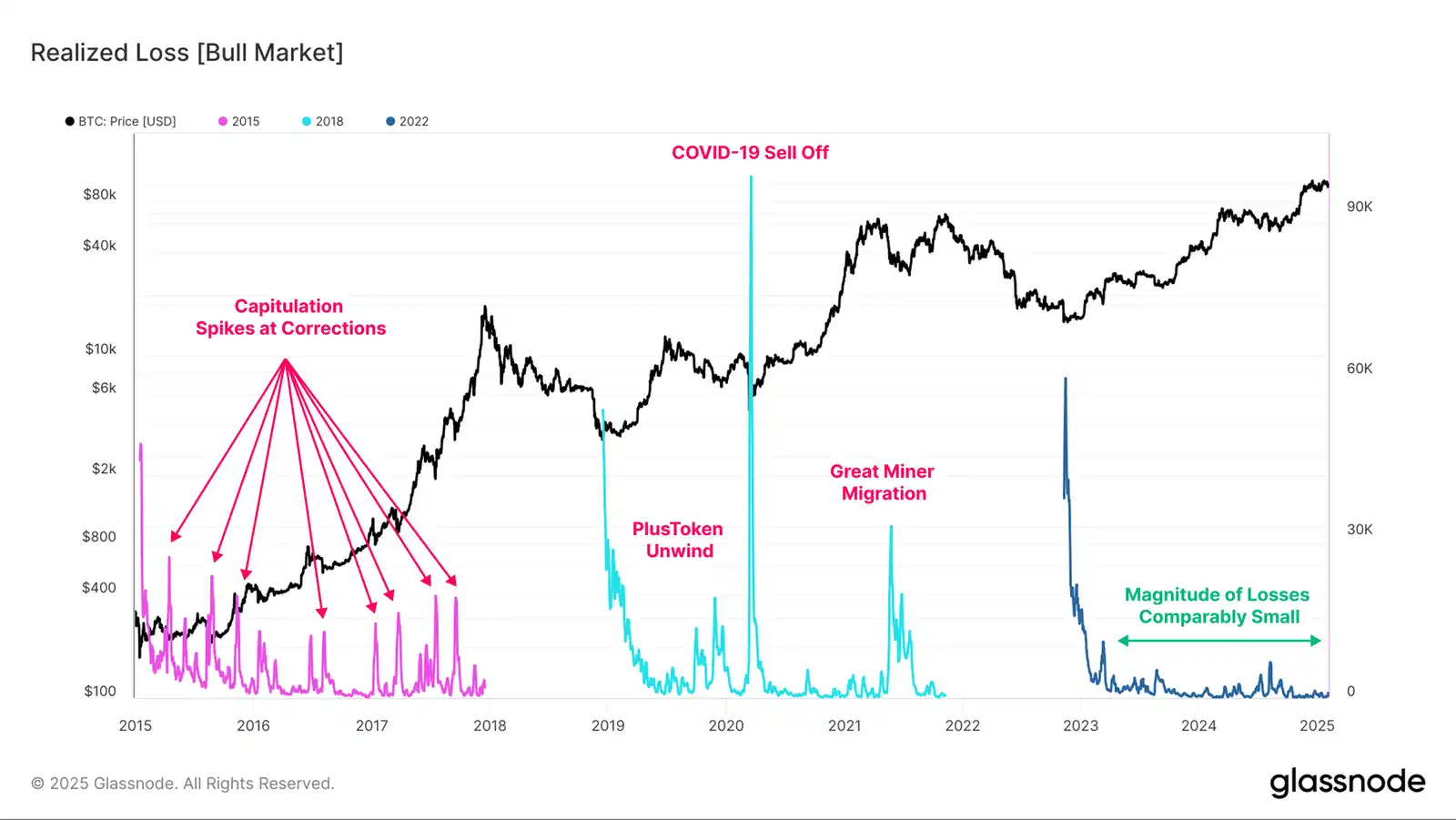

當我們評估牛市期間鎖定的實際損失幅度時,我們當前的周期仍然是最保守的。比特幣持有者遭受重大損失的唯一突出事件是 8 月 5 日的日元套利平倉。除此之外,損失幅度仍然相對較小,表明投資者群體更有耐心、更有韌性、對價格不敏感。

這與之前的周期結構有很大不同,2015-2018 年周期的特點是多個局部拋售期。2019-2022 年期間更加動盪,經歷了幾次深度和嚴重的拋售事件,例如 2019 年中期的 plustoken 平倉、2020 年 3 月的 covid-19 拋售以及 2021 年中期的大規模礦工遷移。

比特幣的波動性狀況也處於變化狀態,實際波動率處於牛市的歷史低位。本周期 3 個月滾動窗口的實際波動率通常低於 50%,而在前兩次牛市中,實際波動率經常超過 80% 至 100%。

這種波動性降低的情況,加上相對冷靜的投資者基礎,體現為更加穩定的價格結構。到目前為止,2023-25 年周期基本上是一系列階梯式價格走勢(上漲後是盤整期)。

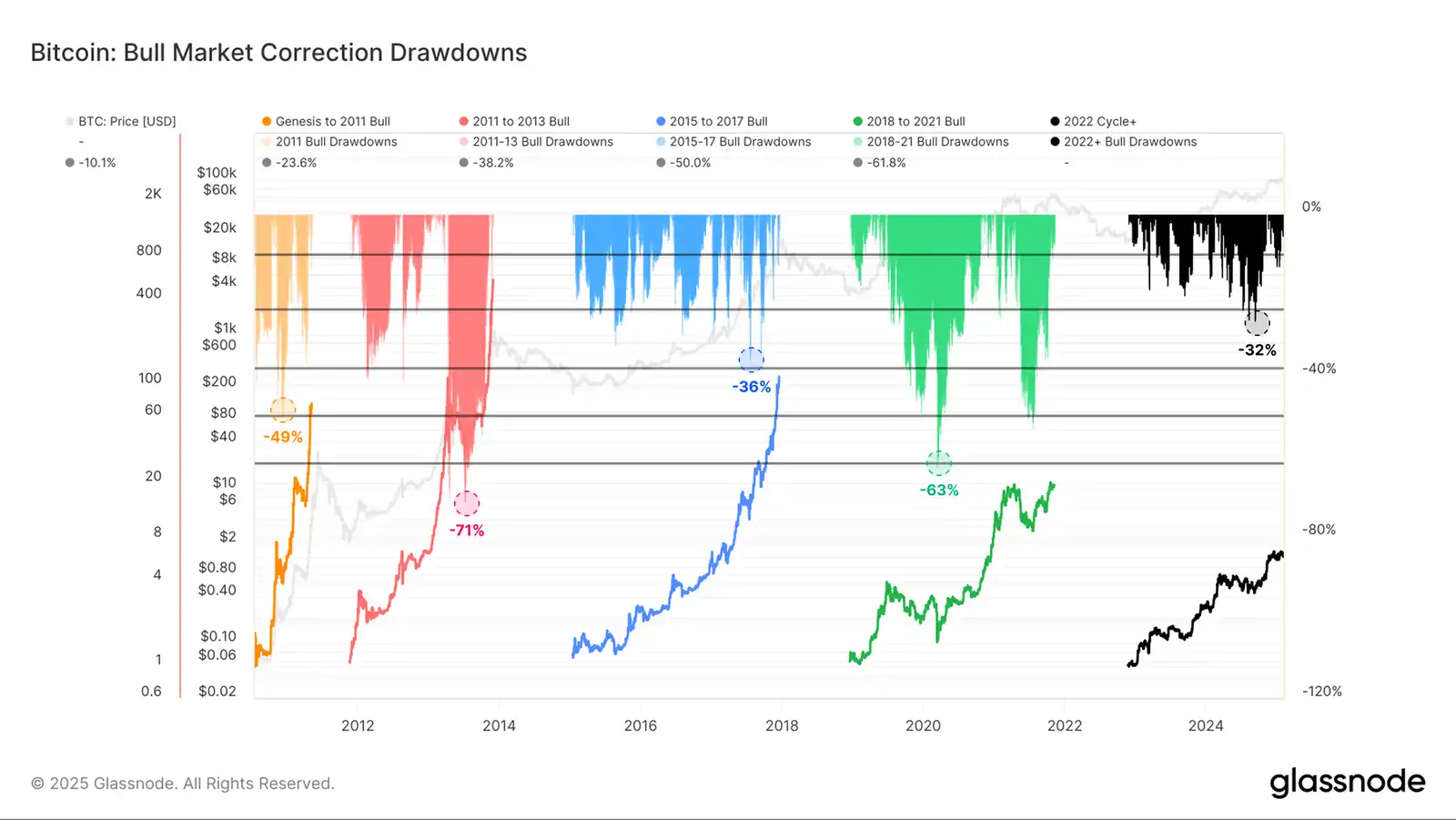

我們還看到了更可控的回撤情況,當前周期經歷了迄今為止所有周期中局部高點以來最淺的平均回撤。

總結

比特幣繼續確立其作為全球宏觀資產的地位。它始終可供交易,讓投資者可以在一天中的任何時間表達自己的市場觀點,同時其深厚的流動性使投資者能夠執行大規模交易。

針對對比特幣作為價值存儲和交換媒介角色的批評,該網絡吸引了超過 8500 億美金的淨資本流入,同時每天處理近 90 億美金的交易量。這些數據在很大程度上消除了對這些說法的質疑。

數字資產生態系統最近的監管變化促使投資者構成發生變化,導致比特幣市場中成熟的機構投資者越來越多。這種更有耐心、更有韌性、對價格不太敏感的投資者群體有助於減少回撤幅度並降低波動性。

原文連結

原文網址:https://zh.gushiio.com/zixun/290.html